TMĐT

[Metric] TMDT nửa đầu 2024 tăng mạnh – Dự báo ngành Văn phòng phẩm & Chăm sóc da mặt bùng nổ trong quý 3

Qua nửa đầu năm 2024, thị trường TMDT Việt Nam tiếp tục cho thấy sức tăng trưởng đáng kinh ngạc. Báo mới đây của Metric dự đoán doanh thu ngành sẽ tiếp tục tăng mạnh lên mức 88.3 nghìn tỷ đồng trong quý 3 tới, với sự bùng nổ của một số ngành hàng đặc biệt!

Tổng quan về thị trường thương mại điện tử Việt Nam nửa đầu 2024

Nửa đầu năm 2024 tiếp tục là một giai đoạn thắng lớn của ngành thương mại điện tử tại Việt Nam với tổng doanh số trong 6 tháng đầu năm lên tới 143,9 nghìn tỷ đồng, tăng gần 55% so với cùng kỳ năm ngoái. Trong đó sản lượng bán ra lên tới 1.533 triệu, tăng 65%.

Tuy nhiên số cửa hàng trong giai đoạn này lại giảm xuống chỉ còn 573,8 nghìn cửa hàng giảm nhẹ 7,54% so với cùng kỳ năm 2023. Sự sụt giảm này có thể là do những cửa hàng nhỏ lẻ đã phải chịu đòn suy thoái kinh tế quá lớn của năm 2023.

#1. Số phận trái ngược của các sàn TMDT

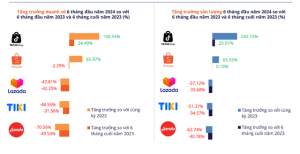

Mặc dù tổng quan thị trường Thương mại điện tử Việt Nam có sự tăng trưởng rất tích cực trong nửa đầu 2024. Tuy nhiên sự tích cực này lại không dành cho tất cả các sàn thương mại điện tử. Trong số 5 sàn thương mại điện tử lớn nhất hiện nay, thực trạng kinh doanh của Tik Tok và Shopee hoàn toàn trái ngược với ba cái tên còn lại là Lazada, Tiki và Sendo.

Sự phát triển trái ngược của các sàn thương mại điện tử – Nguồn: Metric

Trong 5 sàn trên, chỉ có Tik Tok Shop và Shopee ghi nhận mức tăng trưởng về sản lượng và doanh số trong nửa đầu 2024. Đặc biệt, Tik Tok Shop đang dẫn đầu về mức độ tăng trưởng với tỷ lệ tăng trưởng doanh số đạt 150% và tỷ lệ tăng trưởng sản lượng lên tới 242,15% so với cùng kỳ năm 2023. So với giai đoạn trước là 6 tháng cuối năm 2023 thì Tik Tok Shop cũng là cái tên duy nhất ghi nhận tốc độ tăng trưởng lên tới hai con số.

Những số liệu này cũng không quá bất ngờ khi mà Tik Tok Shop cùng những phiên KOC Livestream trị giá hàng tỷ đồng liên tục gây sốt, cho thấy làn sóng Shoppertainment trên nền tảng này vẫn tiếp tục tăng trưởng rất mạnh mẽ.

Trong khi Tik Tok tăng trưởng thần tốc bao nhiêu, thì tình trạng của bộ ba Lazada, Tiki và Sendo lại ảm đạm bấy nhiêu. 3 sàn này đã có một nửa đầu năm 2024 rất chật vật khi mà cả doanh số lẫn sản lượng bán ra đều sụt giảm nghiêm trọng từ 30 đến 70%. Đáng báo động nhất trong số đó là Sendo với mức doanh thu giảm tới 70% và sản lượng cũng giảm gần 63%.

#2. Shop Mall tăng trưởng mạnh

6 tháng đầu năm 2024 số Shop Mall tăng trưởng 12.29% so với cùng kỳ 2023. Sự tăng trưởng của các shop Mall phần nào phản ánh xu hướng chi tiêu của người tiêu dùng. Họ đang ngày càng trở nên cẩn trọng hơn khi mua sắm trên các sản thương mại điện tử, do lo ngại về những sản phẩm hàng giả kém chất lượng.

Đặc biệt, Làm đẹp hay Sức khỏe sẽ là những mặt hàng mà họ ưu tiên đầu tư, để mua sắm các sản phẩm chính hãng có uy tín lâu năm trên thị trường thông qua các Shop Mall.

#3. Các ngành hàng trọng điểm

Bộ ba ngành hàng Làm đẹp, Thời trang nữ và Nhà cửa & Đời sống tiếp tục là những ngành hàng đang dẫn đầu về cả doanh số cũng như sản lượng trên các sàn thương mại điện tử trong năm nửa đầu năm 2024. Đối với các ngành hàng khác, nhìn chung đều có xu hướng tăng trong so với cùng kỳ năm 2023, tuy nhiên lại giảm nhẹ so với giai đoạn trước đó là 6 tháng cuối năm 2023.

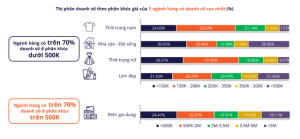

#4 Về phân khúc giá

Xét trên toàn Thị trường các phân khúc giá rẻ dưới 200.000 vẫn là sự lựa chọn ưu tiên của người tiêu dùng. Doanh số và sản lượng bán ra của phân khúc giá này chiếm tới ½ toàn thị trường và có xu hướng tăng đều từ đầu năm 2023 tới nay, trong đó 6 tháng đầu năm 2024 đã tăng 3% so với cùng kỳ năm 2023.

Tuy nhiên, phân khúc giá phổ biến ở mỗi ngành hàng cũng sẽ có sự khác biệt. Phần lớn các ngành hàng như Thời trang, Nhà cửa, Làm đẹp đều có 70% doanh số nằm trong phân khúc giá dưới 500K. Cụ thể:

- Đối với các mặt hàng thời trang nam nữ thì phân khúc giá dưới 200.000 vẫn chiếm tỷ lệ áp đảo tới khoảng 2/3 thị trường.

- Nhưng đối với nhóm mặt hàng Nhà cửa & Đời sống lại cho thấy sự phân hóa khá rõ rệt, hai nhóm phân khúc giá phổ biến nhất của mặt hàng này là dưới 100.000 với 30,8% và trên 500.000 với gần 29%.

- Mặt khác đối với các sản phẩm Làm đẹp thì gần như nhu cầu của người tiêu dùng việc chia đều cho các mức giá trong đó phổ biến nhất vẫn là mức giá từ 100 đến 200.000 với 26%.

Nhóm ngành hàng duy nhất có 70% doanh số TMDT đến từ phân khúc giá trên 500K đó là Điện gia dụng. Bởi lẽ các sản phẩm trong ngành hàng này vốn có mức giá trung bình cao hơn nhiều so với các mặt hàng khác, nên việc phân khúc giá cao như vậy cũng là điều dễ hiểu. Hiện nay, mức giá sản phẩm phổ biến nhất của nhóm ngành này là nhóm từ 500K – 2M và nhóm trên 5M.

Phân bổ doanh thu các sàn thương mại điện tử theo phân khúc giá – Nguồn: Metric

Những xu hướng tiêu dùng nổi bật trong 6 tháng đầu năm 2024

#1. Các sản phẩm theo Trend lên ngôi: Kẹp hoa sứ, Táo đỏ Tân Cương

Nửa đầu năm 2024, các sản phẩm theo trend như Kẹp tóc hoa sứ và Táo đỏ Tân Cương bất ngờ tăng trưởng đột biến trên các sàn TMDT nhờ vào sức viral khủng khiếp trên các trang mạng xã hội như TikTok và Facebook.

Trong đó, Kẹp hoa sứ – Phụ kiện thời trang hot nhất TikTok với giá chưa đến 10K đã tăng trưởng tới +627% doanh số và +3,400% sản lượng so với 6 tháng đầu năm 2023. Đặc biệt trong tháng 4, giai đoạn đỉnh điểm của làn sóng viral đã giúp các shop bán được tổng 700 nghìn chiếc kẹp hoa sứ, thu về 5 tỷ doanh số.

Doanh thu sản phẩm trend – kẹp tóc hoa sứ tăng mạnh – Nguồn: Metric

Táo đỏ Tân Cương cũng là một sản phẩm hot mới và liên tục cháy hàng kể từ những phiên Livestream của KOC Hằng Du Mục. Tuy nhiên, khác với kẹp hoa sứ chỉ tăng đột biến trong một vài tháng, sức hút của Táo đỏ Tân Cương có vẻ bền bỉ và mang tính chất dài hạn hơn. Bởi đây là một sản phẩm có lợi cho Sức khỏe người tiêu dùng, do đó vòng đời sản phẩm sẽ không diễn ra nhanh chóng như các sản phẩm thời trang theo trend. Trong 6 tháng vừa qua, doanh số của sản phẩm này liên tục tăng trưởng khá đều đặn, tăng +141% so với 6 tháng cuối năm 2023.

#2 Sức hút từ các phiên Livestream tiền tỉ

Các phiên Livestream tiền tỷ trên TikTok liên tục là chủ đề gây sốt trong suốt 6 tháng đầu năm 2024. Đỉnh điểm như phiên Mega Live 5.5 với doanh số 100 tỷ đồng, hay Mega Sale 3.3 với 75 tỷ đồng.

Trong đó, các mặt hàng phổ biến nhất được bán trên Livestream phải kể đến như Mỹ phẩm, Thiết bị điện gia dụng gia đình, Quần áo, giày dép, Điện thoại, máy tính bảng, Đồ dùng nhà bếp,…

Một số mặt hàng mới như Nông Sản hay các sản phẩm có giá trị cao như Ô tô, Xe máy cũng bắt đầu ra nhập cuộc đua Livestream. Nổi bật như phiên livestream sản phẩm OCOP An Giang tiếp cận trên 31 triệu lượt người trên nền tảng Tik Tok Shop, do Trung tâm Xúc tiến Thương mại và Đầu tư tỉnh An Giang tổ chức. Một số địa phương như Đà Nẵng cũng đang đẩy mạnh kích cầu mua sắm tại các chợ, hỗ trợ hộ kinh doanh bán hàng qua việc tập huấn kỹ năng bán livestream. Về phía sản phẩm oto, xe máy, hãng xe Vinfast đã kết hợp với khá nhiều KOL, KOC nổi tiếng tổ chức các phiên live. Trong đó có những phiên bán xe điện đã đạt doanh số 3,3 tỷ đồng.

#3 Người tiêu dùng tiếp tục ưa chuộng các sản phẩm bán theo Combo

Sau ảnh hưởng làn sóng suy thoái kinh tế, người tiêu dùng vẫn tiếp tục duy trì thói quen mua hàng theo Combo để tiết kiệm chi phí. Theo thống kê của Metric, các sản phẩm bán theo combo nửa đầu 2024 đã tăng trưởng mạnh +104% về doanh số và +110% về sản lượng so với 6 tháng đầu năm 2023. Các ngành hàng được mua nhiều theo Combo bao gồm: Làm đẹp & Nhà cửa – Đời sống, Bách hóa thực phẩm, Sức khỏe, Mẹ & bé,…

Các thương hiệu nổi bật nhất trên sàn TMĐT trong nửa đầu 2024

Xét trên toàn thị trường, các thương hiệu nước ngoài vẫn chiếm ưu thế vượt trội hơn hẳn nhãn hàng nội địa. Trong bảng xếp hạng Top 10 thương hiệu có doanh số cao nhất nửa đầu năm 2024, Vinamilk là thương hiệu Việt Nam duy nhất góp mặt giữa loạt thương hiệu quốc tế khác như Apple, Samsung, Huggies, Honda, L’Oreal,…

Đặc biệt, các nhãn hàng về Điện thoại – Máy tính bảng và Điện gia dụng cho thấy mức doanh số vượt trội hơn hẳn khi có tới 4 thương hiệu dẫn đầu bảng xếp hạng này bao gồm: Apple, Samsung, Xiaomi, Oppo,…

Cụ thể theo từng ngành hàng, các thương hiệu có doanh số nổi bật nhất bao gồm:

- Làm đẹp: L’Oréal Paris và La Roche-Possay tiếp tục là hai thương hiệu đứng đầu BXH. Ngoài ra một số thương hiệu mới như: CoCoon, Romand, Carslan,… cũng đã tăng trưởng vượt bậc trong nửa đầu năm 2024.

- Thời trang nữ: Đây là ngành hàng có doanh số lớn nhất trên sàn TMĐT trong nửa đầu 2024 và cũng là một trong những ngành có tốc độ tăng trưởng ấn tượng nhất. Trong đó, các thương hiệu dẫn đầu ngành phần lớn đều thuộc phân khúc giá rẻ như: Lovito, Deliz, Miaa, Banamoo,… phân khúc tầm trung có sự góp mặt của Tingoan Store – Một trong những thương hiệu nội địa đã phủ sóng trên TikTok suốt nhiều tháng đầu năm. Đặc biệt các shop thời trang chuyên môn hóa như: Thời trang Bigsize Banamo, Đồ jean Miaa,… cũng tăng trưởng khá ấn tượng.

- Thời trang nam: Tương tự Thời trang nữ, thời trang nam cũng tăng trưởng rất tốt trong nửa đầu 2024. Trong đó, Coolmate tiếp tục giữ vững vị thế Top 1 doanh số. Các thương hiệu còn lại hầu hết là những tên tuổi mới góp mặt như Avocado, Torano, Guzado,…

- Nhà cửa – Đời sống: Unilever chiếm top đầu doanh số ngành hàng này với những thương hiệu nổi bật như Omo và Comfort. Các thương hiệu còn lại bao gồm: Lock&Lock, Elmich, Topgia,….

- Điện gia dụng: Vượt qua, những đối thủ lớn như Xiaomi và Samsung, thương hiẹu Philips bất ngờ nhảy vọt lên vị trí dẫn đầu ngành Điện gia dụng và đứng thứ 7 trên toàn sàn. Điều đặc biệt của ngành hàng này là phần lớn các cửa hàng có doanh số lớn nhất lại nằm ở nhóm shop thường thay vì Shopee Mall như các nhóm ngành trên. Chỉ có duy nhất Shopee Mall của Samsung nằm trong Top 5 doanh số cửa hàng Điện gia dụng.

Dự báo xu hướng mua sắm trên sàn TDMT trong Quý 3/2204: Combo và Livestream tiếp tục tăng cao

Dự báo trong Quý 3/ 2024, tổng doanh số trên 5 sàn bán lẻ trực tuyến lớn nhất Việt Nam hiện nay sẽ đạt mức 88.3 nghìn tỷ đồng với 944 triệu sản phẩm được bán ra, tăng lần lượt 23.2% doanh số và 23.1% sản lượng so với Quý 2/ 2024.

#1. Người tiêu dùng tiếp tục tích cực mua hàng qua livestream

Hiện nay, Livestream không chỉ là hình thức tương tác giải trí như trước, mà là một trong những công cụ chính giúp doanh nghiệp tiếp cận tới khách hàng và tăng trưởng doanh số. Bởi xu hướng Shoppertainment sẽ tiếp tục tăng mạnh trong thời gian tới. Khách hàng ngày càng ưa chuộng mua hàng trên những phiên Livestream vì có được nhiều khuyến mãi, giảm giá và được kích thích bởi cảm giác giả trí, hồi hộp khi săn các voucher, quà tặng.

Đối với doanh nghiệp, Livestream không chỉ là một kênh bán hàng mà cũng có thể tăng cường tương tác và góp phần xây dựng thương hiệu hiệu quả trong thời gian tới.

#2. Tiếp tục ưa chuộng mua combo

Xu hướng mua hàng theo combo đang dần trở thành thói quen của người tiêu dùng bởi những lợi ích về tiết kiệm chi phí, thời gian mua sắm mà nó mang lại. Vì vậy, trong nửa cuối 2024, các gói bán combo vẫn là một chiến lược mà các thương hiệu nên cân nhắc để thu hút người mua trên các sàn thương mại điện tử.

#3. Nhu cầu với các nhóm ngành sẽ thay đổi theo mùa

Nhu cầu của hàng của người tiêu dùng luôn thay đổi theo đặc trưng của từng mùa. Cụ thể:

- Vào giai đoạn 7,8 khi thời tiết vẫn còn nắng nóng kéo dài, các sản phẩm về chăm sóc cá nhân, đặc biệt là chăm sóc da mặt sẽ được chú trọng nhiều hơn. Đồng thời, các sản phẩm thời trang mùa hè, chăm sóc Sức khỏe hay Mẹ & Bé cũng sẽ là những nhóm ngành được quan tâm trong thời gian này.

- Giai đoạn tháng 9 kế tiếp sẽ là thời điểm vàng cho các mặt hàng mùa tựu trường như: Văn phòng phẩm, đồ dùng học tập, thời trang trẻ em,…

- Ngoài ra, Tháng 9 cũng là mùa Trung Thu, các sản phẩm Bánh, Quà tặng Trung Thu,…. cũng sẽ có nhiều lợi thế trong khoảng thời gian này.

Dự báo sản phẩm tiềm năng nửa cuối 2024: Văn phòng phẩm & Chăm sóc da mặt lên ngôi

#1. Văn phòng phẩm

Mùa tựu trường sẽ diễn ra trong khoảng tháng 8 & 9 – Đây cũng sẽ là giai đoạn mà người tiêu dùng tăng nhu cầu mua các sản phẩm bút, sách, họa cụ,..để chuẩn bị cho năm học mới sắp bắt đầu. Điển hình như mùa tựu trường 2023, doanh số ngành hàng Văn phòng phẩm 2 tháng 8 và 9 đã tăng trưởng 24% so với tháng liền kề. Như vậy, với đà tăng trưởng trong nửa đầu năm 2024, thì khả năng cao nhóm ngành này cũng sẽ tiếp tục có một mùa tựu trường bội thu trên các sàn thương mại điện tử.

Theo Metric, Dự báo trong Quý 3/ 2024, tổng doanh số ngành hàng Văn Phòng Phẩm trên sàn Shopee sẽ đạt mức 829.6 tỷ đồng với 44.4 triệu đơn vị sản phẩm được bán ra; tăng lần lượt 32% và 42% so với QII/ 2024.

Một số insight ngành hiện tại:

- Về mặt hàng, một số nhóm sản phẩm đang đứng đầu về doanh số trong nhóm ngành này bao gồm: Thiết Bị Trường Học & Văn Phòng, Sổ & Giấy Các Loại, Đồ Sưu Tầm, Bút Các Loại, Quà Tặng – Giấy Gói,….

- Về phân khúc giá: Văn phòng phẩm là một mặt hàng có giá trị nhỏ, do đó phân khúc giá được ưa chuộng nhất vẫn là các sản phẩm phẩm giá rẻ dưới 50K chiếm tới 54% doanh số ngành và 90% sản lượng toàn ngành

- Về thương hiệu: Dẫn đầu vẫn là những thương hiệu nội địa Việt như: Deli, Thiên Long, Klong, Nakapos, Hộp Carton HT,… cùng với một số nhãn hàng khác từ Nhật Bản và Indonesia,…

#2. Chăm sóc da mặt

Bước vào mùa nắng nóng cao điểm cũng là lúc các vấn đề về da, mụn của người dân bùng phát. Cùng với đó là xu hướng đi du lịch, hoạt động ngoài trời tăng cao, dẫn tới nhu cầu các sản phẩm chăm sóc da mặt tăng mạnh. Trong năm 2023, giai đoạn mùa hè – tháng 7,8 cũng là thời kỳ cao điểm nhất của ngành hàng này cả về doanh số lẫn sản lượng.

Vì vậy, Quý 3/2024 cũng sẽ là thời điểm vàng cho các sản phẩm chăm sóc da mặt trên sàn thương mại điện tử. Metric dự báo tổng doanh số ngành hàng Chăm sóc da mặt trên sàn Shopee sẽ đạt mức 3,186 tỷ đồng với 23.9 triệu đơn vị sản phẩm được bán ra; tăng lần lượt 12.2% và 20.3% so với QII/ 2024.

Một số insight ngành hiện tại:

- Về mặt hàng: 5 nhóm sản phẩm có doanh số cao nhất là Tinh chất dưỡng, Kem dưỡng, Kem chống nắng cho mặt, Sữa rửa mặt và mặt nạ

- Về phân khúc giá: Doanh số của mặt hàng chăm sóc da mặt phổ bổ khá đều trên mọi phân khúc giá dưới 500K. Trong đó, các sản phẩm dưới 100K chiếm nhiều nhất về mặt sản lượng, những phân khúc giá có doanh thu lớn nhất lại là 200K – 350K và trên 500K.

- Về thương hiệu: La Roche-possay giữ vị thế Top đầu doanh số với các sản phẩm nổi bật là kem dưỡng ẩm và kem chống nắng. Dear Klairs với sản phẩm Toner nổi tiếng giữ vững ở vị trí thứ 2 và thương hiệu sữa chống nắng Anessa đứng ở vị trí thứ 3.

Lời kết:

Nhìn chung, năm 2024 là thời điểm khá thuận lợi cho thị trường TMDT tại Việt Nam khi mà sức mua của người tiêu dùng đang dần có sự hồi phục. Dự kiến, đà tăng trưởng đó sẽ tiếp tục trong quý 3/2024 với sự bùng nổ của các ngành hàng theo mùa như: Chăm sóc da mặt, văn phòng phẩm. Đặc biệt, xu hướng mua hàng combo và mua theo Livestream vẫn sẽ là những hành vi tiêu dùng được người dân Việt Nam ưa chuộng trong thời gian tới.

Trong Nước

ACCESSTRADE: 10 năm dẫn dắt cuộc cách mạng E-commerce bền vững không cần quảng cáo cho doanh nghiệp Việt

Trong bối cảnh chi phí quảng cáo gia tăng, các sàn thương mại điện tử (TMĐT) thắt chặt chi phí, cộng đồng doanh nghiệp Việt đang đứng trước một bài toán làm thế nào để duy trì đà tăng trưởng mà không bị cuốn vào vòng xoáy tìm kiếm traffic?

Bài toán sinh tồn của doanh nghiệp khi chi phí quảng cáo leo thang

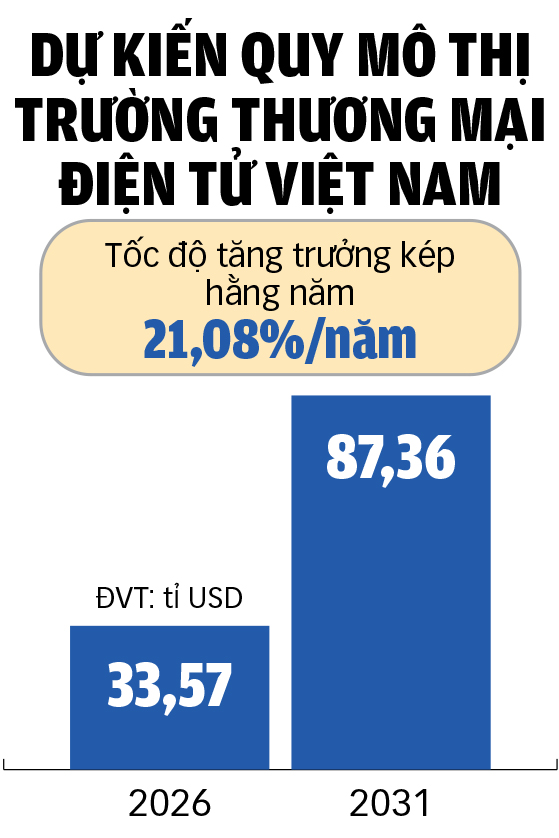

Ông đánh giá như thế nào về tiềm năng tăng trưởng của ngành E-commerce Việt Nam trong bối cảnh hiện nay?

TMĐT Việt Nam đang tăng trưởng đột phá, năm 2025 quy mô thị trường dự kiến đạt 31 tỷ USD, chiếm khoảng 10% tổng mức bán lẻ. Với tốc độ tăng trưởng dự báo đến năm 2030 là hai chữ số thì ngành này đang chạy nhanh gấp 2-3 lần tốc độ tăng trưởng GDP. Đặc biệt, thị trường tiếp thị liên kết được ước tính đạt gần 1 tỷ USD, tăng trưởng rất nhanh so với giai đoạn trước.

Với vị trí địa kinh tế thuận lợi, Việt Nam đang trở thành trung tâm dịch vụ toàn cầu. Chúng tôi dự đoán trong giai đoạn 2026 – 2030 sẽ có sự xuất hiện của các sàn TMĐT chuyên ngành. Nếu các sàn tổng hợp giải quyết nhu cầu mua sắm đa dạng thì các “ông lớn” như Long Châu, Thế Giới Di Động hay các sàn hóa chất, vật tư công nghiệp sẽ bùng nổ nhờ khả năng tư vấn chuyên sâu, dịch vụ hậu mãi vượt trội.

Theo ông, các doanh nghiệp tham gia trên các sàn TMĐT cần phải làm gì khi chi phí quảng cáo ngày càng tăng?

Thực trạng hiện nay là chi phí quảng cáo có thể tăng đến 40%, phí sàn chiếm tới hơn 20% doanh thu khiến biên lợi nhuận bị bào mòn. Doanh nghiệp đang rơi vào cái bẫy cứ ngừng chi tiền cho quảng cáo là traffic và doanh thu biến mất. Việc thiếu hụt traffic tự nhiên khiến tỷ lệ sống sót của doanh nghiệp trên sàn chỉ khoảng 20-30%. Vì vậy, nếu không trò chuyện thật với khách hàng, doanh nghiệp sẽ không có chuyển đổi thật.

Thế thì làm sao để không phụ thuộc vào quảng cáo? Đó chính là việc doanh nghiệp cần thay đổi tư duy kinh doanh theo Growth Loop – Tạo nên một vòng lặp tăng trưởng để làm sao khách hàng đến với mình rồi quay trở lại mua tiếp và lan tỏa thông tin đến cộng đồng, giúp doanh nghiệp không phải mất thêm tiền quảng cáo nữa. Mô hình này đã được TikTok triển khai rất hiệu quả, dù mới tham gia TMĐT Việt Nam khoảng 3 – 4 năm gần đây nhưng đến năm 2025 đã gia tăng thị phần lên tới 40%.

Phát triển bền vững bằng cách chuyển đổi tư duy sang Growth Loop

Vậy những yếu tố nào khiến Growth Loop giúp doanh nghiệp chủ động tạo ra đà tăng trưởng thay cho việc phụ thuộc vào traffic s

Khác với cách tư duy tăng trưởng truyền thống nơi khách hàng là điểm kết thúc thì Growth Loop coi khách hàng là điểm bắt đầu của một chu kỳ mới. Growth Loop kết nối doanh nghiệp, nhà sáng tạo nội dung và công nghệ thành một vòng giá trị khép kín. Mỗi điểm chạm đều được đo lường, tái đầu tư và cộng hưởng, giúp tăng trưởng bền vững và khó sao chép.

Hiện nay đa phần doanh nghiệp Việt Nam coi khách hàng chỉ là người mua hàng và luôn áp lực cần tìm khách hàng mới. Tuy nhiên, trên thế giới các doanh nghiệp coi khách hàng là người mang lại nhiều giá trị. Nếu chúng ta bán cho khách A một lần một đơn hàng 100.000 đồng, như vậy chỉ thu được 100.000 đồng. Nhưng nếu khách này quay lại mua 10 lần và giới thiệu thêm khách hàng khác thì chúng ta có thể bán ra lượng hàng gấp mấy chục lần. Vì vậy thay bằng việc đi tìm khách hàng mới, đốt nhiều tiền cho quảng cáo thì nên chăm sóc thật tốt khách hàng cũ để họ quay lại mua nhiều hơn. Thông qua mạng xã hội có khi chính khách hàng đó sẽ truyền thông cho doanh nghiệp của mình.

Mô hình Growth Loop đang nhận được sự quan tâm của nhiều doanh nghiệp kinh doanh trên các nền tảng E-commerce

Theo ông, các vòng lặp nào của Growth Loop sẽ tác động trực tiếp đến hoạt động kinh doanh của doanh nghiệp?

Growth Loop không phải là khái niệm mới mà đã là “vũ khí” của những đế chế toàn cầu như Apple hay Tesla. Apple xây dựng hệ sinh thái để mỗi khách hàng trở thành đại sứ gắn bó dài hạn, trong khi Tesla gần như không chi cho quảng cáo truyền thống mà tận dụng niềm tin từ cộng đồng để lan tỏa thương hiệu. Tại Việt Nam, sự thành công của VinFast với kỷ lục đặt cọc VF3 là một minh chứng sống động cho “Vòng lặp đại sứ” (Ambassador Loop) – nơi tiếng nói từ người dùng có sức thuyết phục và tạo ra hiệu ứng chuyển đổi mạnh mẽ hơn bất kỳ chiến dịch quảng cáo một chiều nào.

Thứ hai là vòng lặp nội dung dựa trên hiệu suất (Performance-based Content) là vòng lặp tăng trưởng trực tiếp giữa Growth Sale và Growth Loyal Customer. Chúng tôi biến các tiếp viên hàng không thành những KOC bán hàng. Với uy tín và sức ảnh hưởng sẵn có, họ mang về doanh thu hàng trăm tỷ mỗi tháng mà doanh nghiệp không tốn chi phí “nuôi quân”. Thứ ba là vòng lặp Livestream. TikPlus và ACCESSTRADE coi Livestream là vòng tăng trưởng trực tiếp, nơi nội dung tạo ra đơn hàng ngay lập tức. Việc đo lường hiệu quả tại chỗ với dữ liệu thật từ các nhãn hàng giúp doanh nghiệp tối ưu hóa vòng lặp này liên tục.

Trong giai đoạn tới, Growth Loop sẽ được hỗ trợ mạnh mẽ bởi AI. Chúng tôi đã ra mắt bộ giải pháp như AI Creator Tool giúp KOC tạo clip từ dữ liệu hành vi, AI Livestream Assistant gợi ý nội dung thời gian thực và Performance Data Hub hợp nhất dữ liệu đa kênh. Những công cụ này đóng vai trò như “đồng đội AI”, đảm bảo các vòng lặp được kết nối bằng dữ liệu và liên tục tự tối ưu.

CEO ACCESSTRADE tư vấn các doanh nghiệp cần xây dựng các kênh truyền thông, tạo thế “kiềng ba chân” để phát triển bền vững

Tại sao doanh nghiệp cần triển khai Growth Loop ngay trong giai đoạn từ 2026 – 2030?

Trong 5 năm tới sẽ là giai đoạn của sự bền vững và giá trị thật trên sàn TMĐT. Việc tăng trưởng doanh thu bản chất là nâng cao năng lực lõi. Growth Loop không phải là giải pháp phù hợp cho mọi doanh nghiệp. Mô hình này đòi hỏi doanh nghiệp cần đáp ứng được những điều kiện khắt khe: Sản phẩm phải đủ khác biệt, trải nghiệm khách hàng ổn định và doanh nghiệp phải có năng lực đo lường dữ liệu chuẩn xác. Doanh nghiệp cần xây dựng thế “kiềng ba chân”, từ kênh sở hữu (Owned Media), kênh trả phí (Paid Channel) đến kênh lan tỏa từ cộng đồng (Earned Media), thay vì chỉ biết phụ thuộc vào việc thuê traffic từ các sàn.

Điều này thấy rõ từ câu chuyện kinh doanh của Coolmate. Họ đã xây dựng Owned Media và mạng lưới Affiliate ngay từ những ngày đầu kinh doanh nên đã sở hữu hàng triệu lượt traffic mỗi tháng, phát triển bền vững mà giảm phụ thuộc vào quảng cáo. Với xu hướng chung khi Việt Nam đang trở thành trung tâm dịch vụ toàn cầu, nếu doanh nghiệp không sớm trang bị “hành trang” Growth Loop thì sẽ thua ngay trên sân nhà.

Bên cạnh đó, chúng ta cần phải tính bài toán làm thế nào để thương hiệu Việt vươn tầm quốc tế mà không bị lệ thuộc vào các kênh phân phối ngoại? Câu trả lời nằm ở việc kết hợp Growth Loop với mạng lưới người Việt toàn cầu. Bằng cách tận dụng Affiliate Marketing để kết nối với cộng đồng người Việt trên khắp thế giới, doanh nghiệp có thể tạo ra một kênh Earned Media xuyên biên giới. Khi đó, mỗi người sẽ trở thành một đại sứ thương hiệu, giúp hàng Việt tiếp cận trực tiếp người dùng cuối dựa trên niềm tin và sự thấu hiểu văn hóa bản địa.

Xin cảm ơn ông về cuộc trao đổi này!

Ver2Solution theo Phụ Nữ Số

Trong Nước

Khó ‘câu cơm’ bằng thị phi, người bán hàng online chuyển hướng

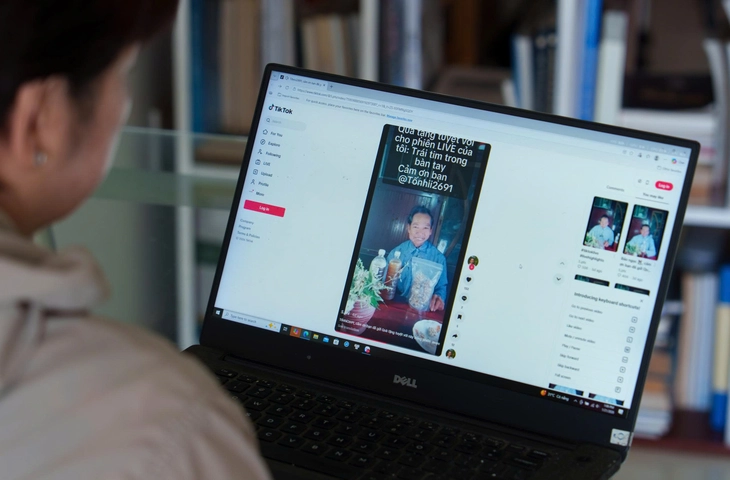

Khi những chiêu trò giật gân dần mất tác dụng, không ít khách hàng tìm đến các phiên livestream có tiểu thương chia sẻ gần gũi. Sàn thương mại điện tử đang dần trở thành nơi giãi bày tâm sự người bán hàng online, không dừng lại ở “chợ online”.

Những chiêu trò như làm đám cưới giả, bán hàng online khẩu chiến hay ăn mặc “lồng lộn” từng giúp TikToker Phạm Thoại thu hút sự chú ý và lượng tương tác lớn, nay dần “lụi tàn”. Tương tự, cách truyền thông về phiên livestream “doanh số trăm tỉ” của vợ chồng Quyền Leo Daily cũng không còn tạo được sự tò mò như trước.

Giữa hàng nghìn phiên livestream được phát mỗi ngày trên các sàn thương mại điện tử (TMĐT) lớn, có những tiểu thương đang được chú ý và bán chạy hàng nhờ tạo được thiện cảm, khiến người mua cảm nhận được sự thân thuộc.

Hàng bán chạy nhờ… tâm sự đời mình

Từ vỏn vẹn vài lượt xem không thấm vào đâu, tài khoản “ông 5 Phi” bất ngờ được nhiều người chú ý, lan tỏa dồn dập trên mạng. “Chú bán mật ong live” nhanh chóng trở thành từ khóa được tìm kiếm nổi bật trên TikTok Shop. Có thời điểm, hơn 5.000 người cùng lúc tràn vào theo dõi phiên livestream bán hàng của ông.

Có video được đẩy lên mốc 48.000 lượt xem. Là một tiểu thương lớn tuổi kinh doanh trên sàn TMĐT, người đàn ông này bỗng trở nên “nổi tiếng” nhờ những bài viết của người khác giới thiệu, khen ngợi về sự kiên trì bán hàng online. Đặc biệt, cách tư vấn mật ong chậm rãi, tận tình và chân thành khiến người xem cảm thấy gần gũi, từ đó dần hình thành sự tin tưởng với sản phẩm được chào bán.

Mặc một bộ đồ đơn giản, ngồi trong căn phòng nhỏ, sau lưng chất ngổn ngang các thùng hàng, tiểu thương này chia sẻ niềm vui khi được ủng hộ lớn: “5 Phi cảm ơn tất cả bà con mình nha. Bà con đã tặng bông, tặng quà, chốt đơn…”.

Theo ghi nhận, bên cạnh những tiểu thương trẻ tuổi, trên TikTok Shop xuất hiện ngày càng nhiều người từ 60-80 tuổi gia nhập thị trường, với những hoàn cảnh mưu sinh rất khác nhau. Chẳng hạn như kênh “Bà 5 Thu” (quê An Giang) miệt mài livestream bán hàng từ đêm khuya đến rạng sáng để có tiền chăm lo cho cháu và bản thân.

“Ông Vui” cũng được cộng đồng mạng biết đến qua từ khóa “bác mù bán tiếp thị liên kết”, “ông mù bán khẩu trang”… Bên cạnh đó là câu chuyện của những tiểu thương vừa chăm con tại bệnh viện vừa tranh thủ lên sóng livestream để kiếm ít tiền từ nghề tiếp thị liên kết. Hay người mẹ mới sinh con nhỏ và tận dụng thời gian để bán hàng online, góp tiền mua tã, sữa…

Khác với Shopee, Lazada, Tiki… vốn thuần túy là các sàn TMĐT, TikTok Shop có lợi thế khi kết hợp mua sắm trực tuyến với các hoạt động của mạng xã hội. Người dùng không chỉ vào nền tảng này như vô trung tâm thương mại online, mà còn để chơi game, xem video giải trí, theo dõi những câu chuyện đời sống phía sau các tiểu thương.

Là KOL trong giới bán hàng online, đạt nhiều phiên livestream doanh số từ vài tỉ đồng trở lên, chị L. (TP.HCM) cho biết trước đây dù đăng bài bán hàng rất đều đặn nhưng hầu như ít người biết đến. Chỉ đến khi bắt đầu chia sẻ những câu chuyện đời thường, lên livestream kể về gia đình, cuộc sống và cả đời tư cá nhân, chuyện chồng con…, lượng người theo dõi tài khoản của chị trên mạng mới tăng rõ rệt.

Do vậy, trong các phiên livestream và video đăng tải trên các nền tảng trực tuyến, chị khéo léo lồng ghép thông tin bán hàng song song với việc kể chuyện đời mình. “Để tạo kết nối cảm xúc, giữ chân người xem lâu hơn và thúc đẩy quyết định mua, mình phải cho họ thấy mình gần gũi như một người thân hay bạn bè”, chị L. chia sẻ.

Cẩn trọng với xu hướng mới

Trao đổi với Tuổi Trẻ, bà Nguyễn Thị Ánh Hồng, Giám đốc TMĐT hệ thống bán lẻ 24hStore, cho rằng xu hướng livestream TMĐT đang dịch chuyển rất rõ.

Người xem không còn bị giữ chân lâu bởi những nội dung giật gân hay chiêu trò tạo drama như trước, mà đang ưu tiên các phiên livestream mang lại cảm giác gần gũi, đời thường và có sự kết nối thật.

“Khi thị trường ngày càng bão hòa, người tiêu dùng bắt đầu “miễn nhiễm” với sự phô trương nên tìm đến những người bán tạo được thiện cảm, tương tác tự nhiên, chia sẻ chân thành – giống như một cuộc trò chuyện hơn là một phiên bán hàng”, bà Hồng nói.

Chuyên gia truyền thông Dy Khoa, ThS truyền thông khoa học và thu hút công chúng, cũng nhận xét cộng đồng mạng đang có xu hướng tìm đến những thứ dân dã, gần gũi với bản thân của họ hơn.

Người tiêu dùng sẵn sàng mua hàng của những nhân vật này bởi sự đồng cảm hay xem đây như một cách “ủng hộ” hơn là quan tâm đến chất lượng hàng hóa.

Tuy nhiên, dù xu hướng truyền thông thay đổi thế nào, bản chất TMĐT vẫn phải quay về giá trị cốt lõi: chất lượng sản phẩm và dịch vụ.

Cảm xúc có thể khiến khách hàng bấm mua lần đầu, nhưng chính trải nghiệm thật – hàng đúng chất lượng, đúng mô tả, giao đúng hẹn, đổi trả minh bạch và hậu mãi rõ ràng – mới là yếu tố quyết định khách quay lại và tin tưởng lâu dài.

“Livestream là công cụ rất mạnh để tạo niềm tin, nhưng niềm tin đó chỉ có giá trị khi được bảo chứng bằng chất lượng thực tế”, bà Hồng nói. Theo các chuyên gia trong lĩnh vực truyền thông, việc chia sẻ quá nhiều về đời sống cá nhân cũng có thể làm phát sinh nhiều vấn đề tiêu cực.

Chẳng hạn, có thể có trường hợp ban đầu người xem tin là thật nhưng đến khi sự thật không phải như vậy thì những người có ảnh hưởng trên mạng xã hội sẽ bị “tẩy chay” nặng nề. Hoặc những người bán hàng chân chất có thể trở thành tâm điểm bàn tán của dư luận theo cả hai chiều – tích cực và tiêu cực.

Đó là chưa kể những chiêu trò ứng dụng công nghệ, AI để tạo những con người, hoàn cảnh đầy thương cảm hòng lợi dụng sự sẻ chia, ủng hộ của người dùng để trục lợi… Do vậy, nếu muốn xây dựng kênh theo cách này, những người bán hàng “dân dã” không nên nói về đời sống cá nhân.

“Tôi từng nghe một người bán chia sẻ rất kỹ về con cái. Điều này rất không nên vì nó ảnh hưởng đến việc riêng tư của những đứa con”, ông Khoa cho biết.

Người dùng tìm niềm vui trong TMĐT

Tiểu thương online nhận được nhiều thiện cảm từ khách hàng nhờ chia sẻ chân thật, gần gũi – Ảnh: Hữu Hạnh

Theo “Dự báo xu hướng tiêu dùng nổi bật năm 2026” của nền tảng công nghệ và chăm sóc khách hàng Braze, 54% người tiêu dùng toàn cầu mong muốn tìm thấy niềm vui trong trải nghiệm mua sắm trực tuyến.

Trong bối cảnh đó, tiểu thương online, đặc biệt người sở hữu lượng theo dõi lớn trên mạng xã hội, muốn đạt hiệu quả kinh doanh cao hơn thì phải xây dựng hình ảnh gần gũi với khách hàng như bạn bè. Đồng thời phải biết dẫn dắt cộng đồng, tạo yếu tố bất ngờ, bắt nhịp xu hướng văn hóa, đặc biệt là mang đến cảm giác an tâm để người mua dễ dàng đưa ra quyết định chi tiêu.

Người dùng cần tỉnh táo khi sắm Tết online

– Người dùng cần tỉnh táo và kiểm chứng thông tin trước khi mua, đặc biệt trong giai đoạn cận Tết. Bên cạnh nhiều người bán chân thành và đáng ủng hộ, cũng có không ít trường hợp lợi dụng câu chuyện cảm xúc để dẫn dắt hành vi mua hàng, gây rủi ro mua nhầm hàng kém chất lượng hoặc không rõ nguồn gốc.

“Vì vậy, người mua nên ưu tiên gian hàng uy tín, kiểm tra đánh giá thật, nguồn gốc sản phẩm, chính sách bảo hành – đổi trả và tránh ra quyết định chỉ dựa trên cảm xúc” – bà Ánh Hồng nói và cho rằng người tiêu dùng đừng để sự ủng hộ trở thành “tai họa” khi sử dụng các mặt hàng không rõ nguồn gốc, xuất xứ.

Theo ông Khoa, trước khi quyết định nhấn nút mua hàng, người tiêu dùng nên chậm lại vài giây và tìm hiểu về thương hiệu mà các người bán hàng “dân dã” đã nói về nó. Những thông tin cần kiểm chứng là nhà sản xuất, địa chỉ, thành phần của sản phẩm, yêu cầu bảo quản… Nếu thấy “cấn cấn” người mua nên bình luận ngay trên phiên live để người bán có thể trả lời trực tiếp.

“Không có hình thức bán hàng nào sai trái, chỉ là người tiêu dùng cần phải giữ được cái đầu lạnh và tỉnh táo trước khi đưa ra các quyết định liên quan sức khỏe của bản thân và gia đình”, ông Khoa khuyến cáo.

Ver2Solution theo Tuổi Trẻ

Trong Nước

Mua sắm trực tuyến tăng mạnh, nhưng người Việt ngày càng thận trọng hơn với hàng hóa

Áp lực giá sẽ đè nặng thị trường thương mại điện tử trong năm 2026, dẫn tới việc nhà bán nhỏ lẻ, vốn mỏng hoặc kinh doanh hàng không chính hãng đang rời sàn, Việt ngày càng thận trọng với hàng hoá.

Hết thời thương mại điện tử dễ tăng trưởng

Mua sắm trực tuyến tại Việt Nam tiếp tục tăng trưởng mạnh trong năm 2025, nhưng đằng sau con số ấn tượng là một thực tế đáng chú ý, khi người tiêu dùng đang ngày càng nhạy cảm về giá và thận trọng hơn trong chi tiêu trên các nền tảng thương mại điện tử.

Theo Báo cáo doanh thu & tiêu dùng thương mại điện tử Việt Nam 2025 do YouNet ECI công bố ngày 11-2, tổng giá trị giao dịch (GMV) trên bốn sàn lớn gồm Shopee, TikTok Shop, Lazada và Tiki đạt hơn 458,16 ngàn tỉ đồng, tăng 26% so với năm trước.

Mức tăng này cao gần gấp ba lần tốc độ tăng trưởng chung của ngành bán lẻ và dịch vụ tiêu dùng (9,2% theo Cục Thống kê).

Tuy nhiên các chuyên gia cho rằng “kỷ nguyên tăng trưởng dễ” của thương mại điện tử đã qua. Thị trường đang bước vào giai đoạn sàng lọc, khi người mua không còn chi tiêu thoải mái như những năm trước.

Dữ liệu quý 4-2025 cho thấy những tín hiệu cảnh báo rõ rệt, sản lượng hàng hóa tiêu thụ trên các sàn giảm 8% so với cùng kỳ năm 2024, trong khi giá bán trung bình lại tăng tới 33%.

Nguyên nhân chủ yếu đến từ việc các sàn thương mại điện tử liên tục điều chỉnh tăng phí trong năm 2025, buộc nhiều nhà bán phải nâng giá. Trong bối cảnh đó, người tiêu dùng có xu hướng cân nhắc kỹ hơn trước mỗi quyết định mua sắm.

Kết quả khảo sát do YouNet ECI và Buzzmetrics thực hiện cũng cho thấy mức độ nhạy cảm cao về giá, đặc biệt ở nhóm người tiêu dùng trẻ. Thế hệ gen Y (sinh từ năm 1981-1996) tỏ ra dè dặt khi đánh giá triển vọng kinh tế, trong khi gen Z (sinh từ năm 1997-2012) dù lạc quan hơn nhưng lại bị giới hạn bởi thu nhập, với phần lớn hộ gia đình có mức thu dưới 30 triệu đồng mỗi tháng.

Giá bán tăng trong khi thu nhập chưa cải thiện khiến người mua buộc phải “thắt lưng buộc bụng”, ưu tiên nhu cầu thiết yếu.

Hàng không chính hãng đang rời sàn

Bước sang năm 2026, YouNet ECI dự báo thương mại điện tử Việt Nam vẫn duy trì tăng trưởng hai chữ số, nhưng áp lực giá sẽ tiếp tục đè nặng lên thị trường. Nhiều nhà bán nhỏ lẻ, vốn mỏng hoặc kinh doanh hàng không chính hãng đang rời sàn.

Số lượng nhà bán có doanh thu giảm hơn 5%, nhưng doanh thu trung bình trên mỗi nhà bán lại tăng tới 33%, cho thấy thị trường đang thu hẹp dần vào tay các thương hiệu lớn và nhà phân phối chính thống.

Theo nhận định của ông Nguyễn Phương Lâm, Giám đốc tư vấn và phân tích thị trường YouNet ECI, người tiêu dùng ngày nay không chỉ quan tâm đến giá, mà còn đòi hỏi sự minh bạch, uy tín và trải nghiệm mua sắm đồng bộ giữa các kênh.

“Kỷ nguyên tăng trưởng bằng cách đổ tiền vào quảng cáo đã kết thúc, nhãn hàng muốn tăng trưởng bền vững phải hiểu rõ hành vi người tiêu dùng và liên tục theo sát chuyển động của thị trường”, ông Lâm nhận định.

Trong bối cảnh người mua ngày càng cẩn trọng với từng đồng chi tiêu, đây vừa là thách thức, vừa là phép thử cho sức bền của các doanh nghiệp trên đường đua thương mại điện tử.

-

Trong Nước10 tháng ago

Trong Nước10 tháng agoBáo cáo thị trường nước hoa Việt Nam 2023-2025

-

Trong Nước9 tháng ago

Trong Nước9 tháng agoBáo cáo thị trường trang sức Việt Nam 2023-2025

-

Các Nền Tảng MXH9 tháng ago

Các Nền Tảng MXH9 tháng agoCập nhật Facebook 7 ngày qua (18/5-24/5/2025)

-

Livestream10 tháng ago

Livestream10 tháng agoKhi ông chủ buộc phải livestream bán hàng

-

Công Nghệ Phần Mềm9 tháng ago

Công Nghệ Phần Mềm9 tháng agoSEEDANCE 1.0 CỦA BYTEDANCE ĐỐI ĐẦU VỚI GOOGLE VEO 3

-

Các Nền Tảng MXH10 tháng ago

Các Nền Tảng MXH10 tháng agoCập nhật Facebook 7 ngày qua (4/5-10/5/2025)

-

Livestream8 tháng ago

Livestream8 tháng agoTài liệu nghiên cứu phân tích các yếu tố ảnh hưởng đến hành vi mua sắm ngẫu hứng của người tiêu dùng

-

Các Nền Tảng MXH10 tháng ago

Các Nền Tảng MXH10 tháng agoCập nhật Facebook 7 ngày qua (11/5-17/5/2025)