Pháp Luật

Sàn thương mại điện tử sẽ khấu trừ, nộp thuế thay người bán hàng online từ 1-7

Chính phủ vừa ban hành nghị định số 117 quy định quản lý thuế đối với hoạt động kinh doanh trên nền tảng thương mại điện tử, nền tảng số của hộ, cá nhân, có hiệu lực từ ngày 1-7. Sàn thương mại điện tử sẽ khấu trừ, nộp thuế thay người bán hàng online từ 1-7.

Theo nghị định, tổ chức quản lý nền tảng thương mại điện tử trong và ngoài nước thuộc đối tượng khấu trừ, nộp thuế thay sẽ phải nộp thuế với mỗi giao dịch cung cấp hàng hóa, dịch vụ phát sinh doanh thu ở trong nước của hộ, cá nhân có hoạt động kinh doanh trên nền tảng thương mại điện tử.

Ai cần nộp thuế?

Các cá nhân này bao gồm người cư trú và không cư trú có hoạt động kinh doanh trên nền tảng thương mại điện tử sẽ phải nộp thuế với mỗi giao dịch cung cấp hàng hóa, dịch vụ phát sinh doanh thu trong nước.

Theo đó, tổ chức quản lý nền tảng thương mại điện tử khấu trừ số thuế giá trị gia tăng. Số thuế thu nhập cá nhân phải nộp ngay khi xác nhận giao dịch thành công và chấp nhận thanh toán đối với giao dịch bán hàng hóa, dịch vụ trên nền tảng thương mại điện tử cho hộ, cá nhân.

Số thuế giá trị gia tăng, số thuế thu nhập cá nhân phải thực hiện khấu trừ được xác định theo tỉ lệ phần trăm (%) trên doanh thu của mỗi giao dịch bán hàng hóa, cung cấp dịch vụ. Cụ thể, hàng hóa được xác định là 1%; dịch vụ: 5%; vận tải, dịch vụ có gắn với hàng hóa: 3%.

Tỉ lệ % tính thuế thu nhập cá nhân thực hiện theo quy định của Luật Thuế thu nhập cá nhân. Trong đó với cá nhân cư trú: Hàng hóa: 0,5%; dịch vụ: 2%; vận tải, dịch vụ có gắn với hàng hóa: 1,5%.

Với cá nhân không cư trú: Hàng hóa: 1%; dịch vụ: 5%; vận tải, dịch vụ có gắn với hàng hóa: 2%.

Trường hợp các tổ chức quản lý nền tảng thương mại điện tử thuộc đối tượng khấu trừ, nộp thay không xác định được giao dịch phát sinh doanh thu từ nền tảng thương mại điện tử là hàng hóa hay dịch vụ hoặc loại dịch vụ thì việc xác định số thuế phải khấu trừ thực hiện theo mức tỉ lệ % cao nhất.

Việc tổ chức quản lý nền tảng thương mại điện tử thực hiện kê khai số thuế đã khấu trừ theo tháng. Đối với giao dịch bị hủy hoặc trả lại hàng thì tổ chức quản lý nền tảng thương mại điện tử bù trừ số thuế đã khấu trừ, nộp thay của giao dịch bị hủy hoặc trả lại hàng với số thuế phải khấu trừ, nộp thay của các giao dịch bán hàng hóa, cung cấp dịch vụ.

Số thuế nộp thay của tổ chức quản lý nền tảng thương mại điện tử được xác định bằng tổng số thuế của các giao dịch bán hàng hóa, cung cấp dịch vụ sau khi bù trừ với tổng số thuế các giao dịch bị hủy hoặc trả lại hàng của hộ, cá nhân.

Người bán hàng online phải có những trách nhiệm gì?

Nghị định quy định hộ, người cư trú có hoạt động kinh doanh trên nền tảng thương mại điện tử có trách nhiệm kê khai và nộp thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, thuế tài nguyên và các khoản thu khác phải nộp ngân sách nhà nước do cơ quan thuế quản lý thu theo quy định của pháp luật về thuế, pháp luật về quản lý thuế và pháp luật khác có liên quan.

Hộ, cá nhân có hoạt động kinh doanh trên nền tảng thương mại điện tử có trách nhiệm cung cấp đầy đủ, chính xác thông tin mã số thuế hoặc số định danh cá nhân. Công dân nước ngoài cung cấp đầy đủ số hộ chiếu hoặc thông tin định danh do cơ quan có thẩm quyền nước ngoài cấp, và các thông tin bắt buộc đối với người bán theo quy định của pháp luật về thương mại điện tử cho tổ chức quản lý nền tảng thương mại điện tử.

Cung cấp chính xác, đầy đủ, kịp thời thông tin, tài liệu liên quan đến việc xác định nghĩa vụ thuế phải nộp cho các tổ chức quản lý nền tảng thương mại điện tử thuộc đối tượng khấu trừ, nộp thuế thay và chịu trách nhiệm thực hiện nghĩa vụ thuế theo quy định.

Hộ, cá nhân đã được tổ chức quản lý nền tảng thương mại điện tử khấu trừ, kê khai, nộp thay số thuế giá trị gia tăng, số thuế thu nhập cá nhân theo quy định thì không phải khai, nộp thuế giá trị gia tăng, thuế thu nhập cá nhân đối với các hoạt động kinh doanh trên nền tảng thương mại điện tử đã khấu trừ, nộp thuế thay.

Theo tuoitre.vn

Pháp Luật

Triệt phá đường dây hack Facebook, Zalo từ các phiên livestream bán hàng, chiếm đoạt 50 tỉ đồng

Từ thông tin của các phiên livestream bán hàng, Nguyễn Văn Quyền và nhóm lừa đảo đã chiếm đoạt tài khoản hack Facebook, Zalo, rồi dụ hàng trăm người chuyển tiền, ước tính khoảng 50 tỉ đồng.

Ngày 29-1, Công an tỉnh Bắc Ninh cho biết Cơ quan cảnh sát điều tra Công an tỉnh Bắc Ninh đã khởi tố vụ án, khởi tố 11 bị can có hành vi sử dụng mạng Internet, mạng máy tính chiếm đoạt quyền sử dụng tài khoản mạng xã hội Facebook, Zalo.

Trước đó, cuối tháng 12-2025, Phòng An ninh mạng và Phòng chống tội phạm sử dụng công nghệ cao Công an tỉnh Bắc Ninh đã phát hiện nhóm người có dấu hiệu lợi dụng không gian mạng lừa đảo chiếm đoạt tài sản.

Thủ đoạn là lên Facebook, Zalo rồi vào các phiên livestream bán hàng, lấy số điện thoại của khách hàng và tìm cách chiếm quyền sử dụng tài khoản mạng xã hội.

Trước tình hình trên, Thiếu tướng Bùi Duy Hưng – Giám đốc Công an tỉnh Bắc Ninh – đã chỉ đạo thành lập chuyên án đấu tranh.

Đến tháng 1-2026, ban chuyên án quyết định chia các mũi tiến công, đồng loạt khám xét khẩn cấp nhiều địa điểm tại TP Đà Nẵng và tỉnh Quảng Trị.

Qua điều tra, cơ quan công an xác định cầm đầu ổ nhóm lừa đảo chiếm đoạt tài sản này là vợ chồng Nguyễn Văn Quyền (28 tuổi) và Nguyễn Thị Ngân Quỳnh (31 tuổi), đều cư trú tại phường Hòa Khánh, TP Đà Nẵng.

Các bị can tại cơ quan công an – Ảnh: Công an tỉnh Bắc Ninh

Về thủ đoạn, những kẻ lừa đảo theo dõi các phiên livestream bán hàng trên mạng xã hội để lấy thông tin người đặt hàng.

Sau đó chúng giả danh là người bán hàng rồi nhắn tin yêu cầu người mua truy cập vào đường link giả. Do tin tưởng, người mua hàng đã điền đầy đủ các nội dung theo yêu cầu của chúng. Hậu quả là tài khoản mạng xã hội bị chiếm đoạt.

Với tài khoản hack được, nhóm lừa đảo truy cập vào tài khoản Facebook của các bị hại và thu thập thông tin liên quan đến mối quan hệ, thói quen sinh hoạt và dàn dựng kịch bản, nhắn tin cho bạn bè hoặc người thân nhằm xin, mượn, vay tiền.

Nếu người bị hại đồng ý chuyển tiền, những người được phân công sẽ liên hệ Nguyễn Văn Quyền để cung cấp tài khoản ngân hàng lừa đảo có tên tài khoản trùng với tài khoản của bị hại. Việc làm này giúp tránh sự nghi ngờ của các bị hại.

Khi nhận tiền xong, kẻ lừa đảo cắt ngay liên lạc với bị hại, đồng thời chuyển lòng vòng số tiền chiếm đoạt qua nhiều tài khoản khác nhau hoặc tiệm cầm đồ, cửa hàng làm dịch vụ đổi tiền mặt.

Đến nay, Cơ quan cảnh sát điều tra Công an tỉnh Bắc Ninh xác định vợ chồng Quyền – Quỳnh và 9 người khác đã lừa đảo chiếm đoạt khoảng 50 tỉ đồng. Số tiền mỗi lần chiếm đoạt của các bị hại từ vài triệu đến 50 triệu đồng.

Ver2Solution theo Tuổi Trẻ

Pháp Luật

Năm mới buôn bán trên thương mại điện tử: Những ‘luật chơi’ mới chủ shop cần biết về chính sách thuế

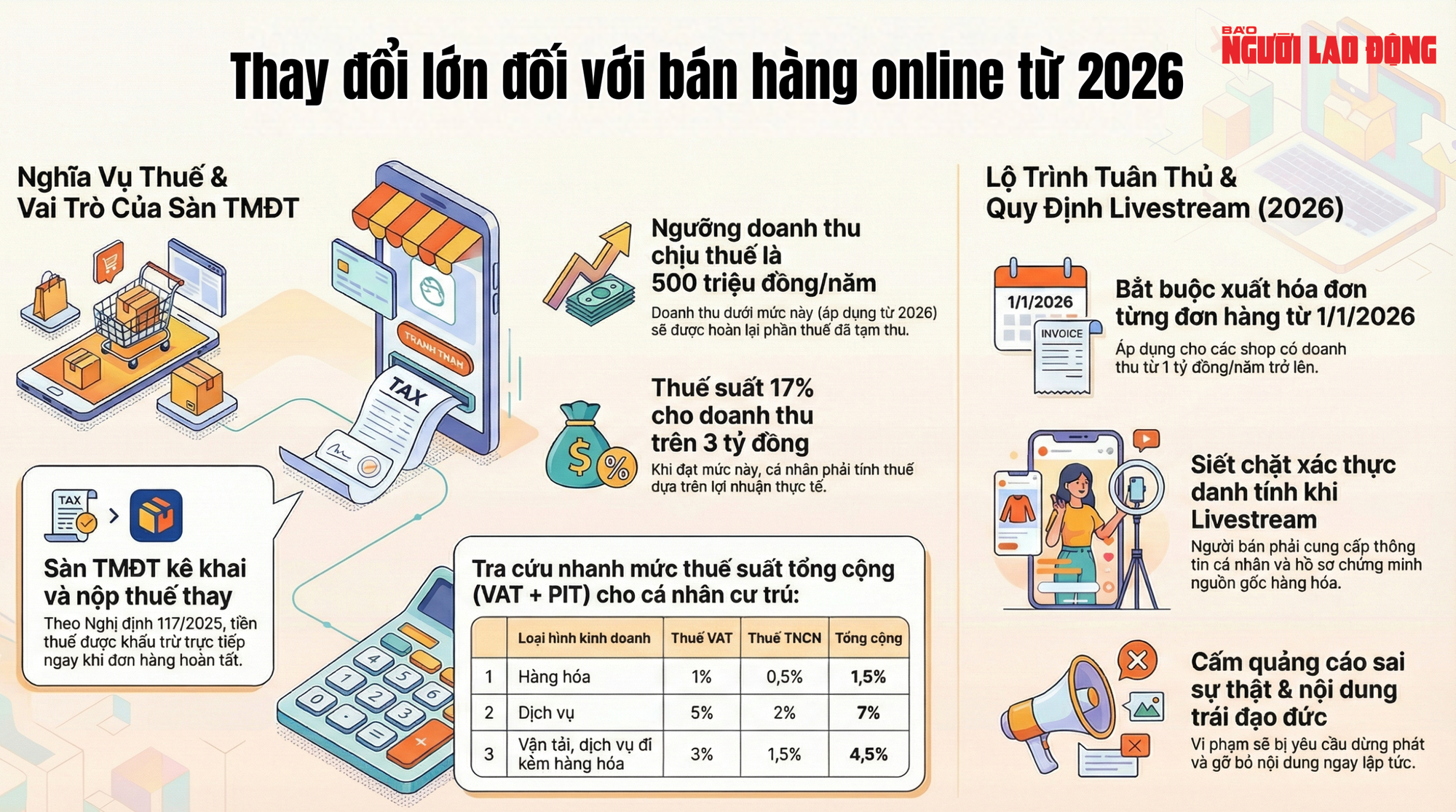

Từ năm 2026, chính sách thuế đối với hộ và cá nhân kinh doanh trên online sẽ có nhiều thay đổi quan trọng, nhà bán hàng cần phải cập nhật và tuân thủ.

Từ năm 2026, chính sách thuế với hộ, cá nhân kinh doanh – đặc biệt trong lĩnh vực thương mại điện tử – sẽ có nhiều thay đổi quan trọng theo các luật và nghị định mới được ban hành.

Theo Luật Thuế thu nhập cá nhân (sửa đổi), hộ và cá nhân kinh doanh sẽ chấm dứt hình thức nộp thuế khoán, chuyển sang kê khai và nộp thuế theo doanh thu thực tế. Trường hợp có doanh thu trên 500 triệu đồng/năm sẽ thuộc diện phải nộp thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân.

Đối với hoạt động bán hàng trên sàn thương mại điện tử, Nghị định 117/2025 quy định sàn giao dịch sẽ thực hiện kê khai và nộp thuế thay cho cá nhân, hộ kinh doanh. Thuế được khấu trừ ngay khi người mua thanh toán và đơn hàng hoàn tất.

Doanh thu làm căn cứ tính thuế bao gồm toàn bộ tiền bán hàng, tiền cung ứng dịch vụ và các khoản thu khác mà người bán được hưởng, không phân biệt hình thức thu, kể cả các khoản giảm giá, trợ giá, hỗ trợ hay phí do sàn chi trả.

Mức thuế GTGT áp dụng theo từng lĩnh vực: 1% đối với kinh doanh hàng hóa; 3% đối với vận tải, dịch vụ gắn với hàng hóa; 5% đối với hoạt động cung ứng dịch vụ. Thuế thu nhập cá nhân với cá nhân cư trú trong nước lần lượt là 0,5% với hàng hóa; 1,5% với vận tải, dịch vụ gắn với hàng hóa; 2% với dịch vụ. Đối với cá nhân ở nước ngoài bán hàng qua sàn thương mại điện tử, mức thuế tương ứng là 1%, 2% và 5%.

Việc sàn giao dịch nộp thuế thay cho người bán được xác định là hình thức tạm thu. Trường hợp doanh thu cả năm của người bán trên sàn dưới 500 triệu đồng – ngưỡng chịu thuế mới áp dụng từ năm 2026, cá nhân, hộ kinh doanh sẽ được hoàn thuế theo quy định.

Với hộ kinh doanh có doanh thu trên 3 tỉ đồng/năm, nghĩa vụ thuế sẽ chuyển sang hình thức tính trên lợi nhuận (doanh thu trừ chi phí), áp dụng thuế suất 17%. Nhóm đối tượng này có thể phải thực hiện quyết toán thuế vào cuối năm để xác định số thuế phải nộp chính xác, trong đó số thuế đã được sàn nộp thay trong năm sẽ được khấu trừ vào nghĩa vụ cuối cùng.

Đối với hoạt động bán hàng online không thông qua sàn thương mại điện tử, cá nhân và hộ kinh doanh có trách nhiệm tự kê khai, nộp thuế trên Cổng thông tin điện tử dành riêng cho hộ, cá nhân kinh doanh thương mại điện tử.

Bên cạnh đó, theo Luật Quản lý thuế (sửa đổi) có hiệu lực từ ngày 1-1-2026, hộ và cá nhân kinh doanh thương mại điện tử có doanh thu từ 1 tỉ đồng/năm trở lên phải thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ đồng thời bắt buộc xuất hóa đơn cho từng đơn hàng phát sinh.

Luật Thương mại điện tử vừa được Quốc hội thông qua cũng bổ sung nhiều quy định nhằm siết chặt trách nhiệm của các chủ thể tham gia hoạt động livestream bán hàng. Từ ngày 1-7-2026, người livestream phải cung cấp đầy đủ thông tin cá nhân cho đơn vị quản lý nền tảng để xác thực danh tính.

Ngoài ra, người livestream có trách nhiệm từ chối hợp tác với bên bán nếu không được cung cấp đầy đủ hồ sơ, giấy tờ chứng minh chất lượng, nguồn gốc, xuất xứ sản phẩm. Các hành vi quảng cáo sai sự thật, gây nhầm lẫn về công dụng, chất lượng, giá bán hoặc xuất xứ hàng hóa đều bị nghiêm cấm.

Luật cũng quy định người livestream không được sử dụng ngôn ngữ, hình ảnh, trang phục hay hành vi trái với đạo đức xã hội, thuần phong mỹ tục trong quá trình phát sóng. Trường hợp tự phát hiện sai phạm hoặc theo yêu cầu của cơ quan quản lý, người livestream phải dừng hợp tác, ngừng phát trực tuyến và gỡ bỏ toàn bộ nội dung vi phạm.

Pháp Luật

Bán hàng trên Facebook và TikTok nhưng không mở cửa hàng kinh doanh thì có phải nộp thuế không?

Thắc mắc phổ biến liên quan đến bán hàng online, bán hàng trên sàn TMĐT được Thuế TP.HCM giải đáp chi tiết.

Cổng thông tin điện tử của Thuế TP.HCM vừa đăng tải câu hỏi: Tôi bán hàng hóa trên Facebook và Tiktok tuy nhiên không mở cửa hàng để kinh doanh thì có phải tính thuế không? Nếu có thì phải kê khai như thế nào?

Thuế TP.HCM trả lời: Theo quy định hiện hành tại Luật Quản lý thuế và Thông tư số 40/2021/TT-BTC, hộ, cá nhân kinh doanh không phân biệt kinh doanh truyền thống hay kinh doanh thương mại điện tử (kinh doanh thông tin sàn, mạng xã hội, các nền tảng TMĐT khác) đều phải chịu thuế VAT và thuế TNCN nếu có khả năng sinh doanh thu từ 100 triệu đồng/năm trở lên.

Mức thuế áp dụng cho hộ gia đình, cá nhân kinh doanh theo lĩnh vực ngành nghề quy định tại biểu thuế cấm hành theo Thông số 40/2021/TT-BTC ngày 06/01/2021 của Bộ Tài chính (bán hàng trực tuyến thuế TNCN với thuế suất 0,5%, thuế GTGT với thuế suất 1%; phát sinh thu nhập từ quảng cáo trên sản phẩm, dịch vụ nội dung thuế TNCN với thuế suất 2%, hiệu suất 5%;…).

Hộ, cá nhân kinh doanh có trách nhiệm đăng ký kinh doanh, đăng ký thuế, tự kê khai, tự chịu thuế và tự chịu trách nhiệm trước pháp luật thuế.

Hộ, cá nhân có thể lựa chọn kê khai, nộp thuế theo một trong các phương pháp sau: phương pháp tiết kiệm, phương pháp kê khai, phương pháp phụ thu thuế từng lần phát sinh.

Câu hỏi khác: Doanh thu bán trên sàn giao dịch TMĐT dưới 100 triệu có phải tính thuế không?

Thuế TP.HCM trả lời: Căn cứ tài khoản 2 Thông tư 40/2021/TT-BTC thì hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống, không phân biệt kinh doanh truyền thống hay kinh doanh theo phương pháp thương mại điện tử (kinh doanh thông qua sàn, mạng xã hội, các nền tảng TMĐT khác) thì hợp lý trường hợp không phải nộp thuế TNCN.

Câu hỏi khác: Từ 7/1/2025 sàn TMĐT nộp thuế thay cho người bán hàng thì hộ kê khai sẽ xuất hóa đơn trên sàn như thế nào để không bị tính thuế 2 lần?

Thuế TP.HCM trả lời: Theo Điều 4 khoản 5 Luật thuế GTGT số 48/2024/QH15(hiệu lực từ 1/7/2025) và Nghị định 117/2025/NĐ-CP, nếu sàn TMĐT thực hiện khấu trừ, tính thuế thay cho cá nhân/ hộ kinh doanh thì người bán không phải kê khai, trả lại thuế VAT và TNCN cho phần doanh thu đã được trả thay thế; khi xuất hóa đơn, chỉ lập doanh thu ngoài sàn để tránh bị tính thuế hai lần.

Câu hỏi khác: Hiện tại, tôi đang kê khai nộp thuế theo phương pháp kê khai với cơ quan thuế, xin cho tôi hỏi, trường hợp tôi mở rộng quy mô, bán hàng theo cả hình thức TMĐT thì có phải thực hiện thêm thủ tục nào không?

Thuế TP.HCM trả lời: Do TMĐT chỉ là một phương thức kinh doanh nên khi phát sinh thêm hoạt động kinh doanh theo phương thức TMĐT, anh/chị vẫn tiếp tục thực hiện khai, nộp thuế như trước đây và không phát sinh thêm thủ tục nào khác với cơ quan thuế. Ngoài ra, Anh/chị cần lưu ý một số điểm dưới đây trong quá trình khai, nộp thuế:

– Doanh thu kê khai là tổng doanh thu phát sinh từ hoạt động kinh doanh truyền thống và hoạt động kinh doanh TMĐT.

– Xuất đầy đủ hóa đơn cho các giao dịch cung cấp hàng hóa, dịch vụ, bao gồm cả bán hàng theo phương thức truyền thống hay TMĐT.

-

Trong Nước10 tháng ago

Trong Nước10 tháng agoBáo cáo thị trường nước hoa Việt Nam 2023-2025

-

Trong Nước9 tháng ago

Trong Nước9 tháng agoBáo cáo thị trường trang sức Việt Nam 2023-2025

-

Các Nền Tảng MXH9 tháng ago

Các Nền Tảng MXH9 tháng agoCập nhật Facebook 7 ngày qua (18/5-24/5/2025)

-

Livestream10 tháng ago

Livestream10 tháng agoKhi ông chủ buộc phải livestream bán hàng

-

Công Nghệ Phần Mềm9 tháng ago

Công Nghệ Phần Mềm9 tháng agoSEEDANCE 1.0 CỦA BYTEDANCE ĐỐI ĐẦU VỚI GOOGLE VEO 3

-

Các Nền Tảng MXH10 tháng ago

Các Nền Tảng MXH10 tháng agoCập nhật Facebook 7 ngày qua (4/5-10/5/2025)

-

Livestream8 tháng ago

Livestream8 tháng agoTài liệu nghiên cứu phân tích các yếu tố ảnh hưởng đến hành vi mua sắm ngẫu hứng của người tiêu dùng

-

Các Nền Tảng MXH10 tháng ago

Các Nền Tảng MXH10 tháng agoCập nhật Facebook 7 ngày qua (11/5-17/5/2025)